Nuovo tracciato fattura elettronica dal 01.01.2021

Dal 01.01.2021 sarà obbligatorio passare alla nuova versione del tracciato della fattura elettronica, la versione 1.6.2: prima di tale data, e a partire dal 01.10.2020, il sistema di interscambio accetterà sia il nuovo che il vecchio tracciato.

CgWeb utilizza in ingresso la nuova versione del tracciato a partire da ottobre 2020 e dal 01.01.2021 anche per le fatture inviate CgWeb utilizzerà il nuovo tracciato. E’ quindi necessario apportare le modifiche agli archivi (registri iva e codici iva) per allineare le tipologie in funzione delle nuove specifiche richieste dal SdI.

Nel sito dell’AdE vengono dettagliate le specifiche del nuovo tracciato.

Le principali modifiche introdotte col nuovo tracciato riguardano:

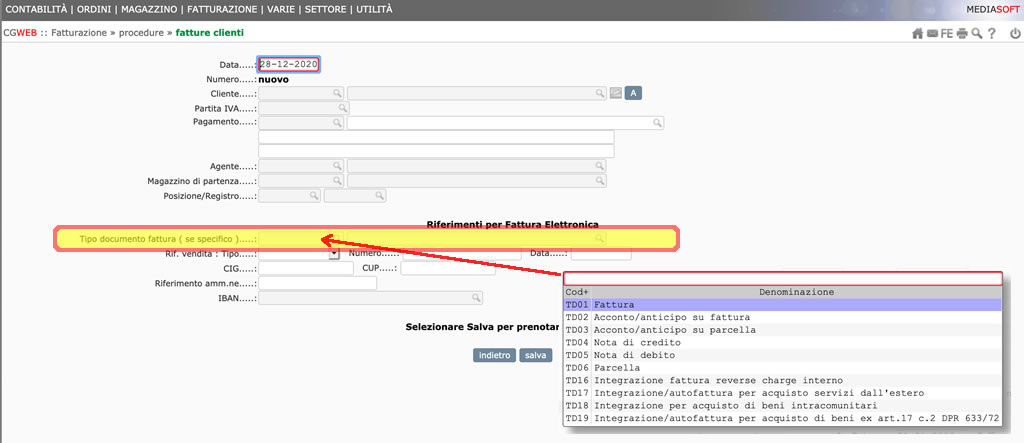

- il campo “Tipo Documento” (Fattura, Nota di Credito, ecc), che passa dagli attuali 7 a 18 casi

- il campo “Natura Operazione” (nei casi in cui la fattura contenga operazioni non assoggettate ad imposta, esenti, fuori campo, non imponibili o assoggettate a regimi particolari, ecc) che passa da 7 a 21 casi

- il campo “Tipo Ritenuta” che passa da 2 a 6 casi

Tipo documento

- TD01 – Fattura

- TD02 – Acconto/anticipo su fattura

- TD03 – Acconto/Anticipo su parcella

- TD04 – Nota di Credito

- TD05 – Nota di Debito

- TD06 – Parcella

- TD16 – Integrazione fattura reverse charge interno

- TD17 – Integrazione/autofattura per acquisto servizi dall’estero

- TD18 – Integrazione per acquisto di beni intracomunitari

- TD19 – Integrazione/autofattura per acquisto di beni ex art.17 c.2 DPR n. 633/72

- TD20 – Autofattura per regolarizzazione e integrazione delle fatture (art.6 c.8 d.lgs. 471/97 o art.46 c.5 D.L. 331/93)

- TD21 – Autofattura per splafonamento

- TD22 – Estrazione beni da Deposito IVA

- TD23 – Estrazione beni da Deposito IVA con versamento dell’IVA

- TD24 – Fattura differita di cui all’art.21, comma 4, lett. a)

- TD25 – Fattura differita di cui all’art.21, comma 4, terzo periodo lett. b)

- TD26 – Cessione di beni ammortizzabili e per passaggi interni (ex art.36 DPR 633/72)

- TD27 – Fattura per autoconsumo o per cessioni gratuite senza rivalsa

Natura operazione

- N1 – Operazioni escluse ex art. 15

- N2.1 – Operazioni non soggette ad IVA ai sensi degli artt. da 7 a 7-septies

- N2.2 – Operazioni non soggette – altri casi

- N3.1 – Operazioni non imponibili – esportazioni

- N3.2 – Operazioni non imponibili – cessioni intracomunitarie

- N3.3 – Operazioni non imponibili – cessioni verso San Marino

- N3.4 – Operazioni non imponibili – operazioni assimilate alle cessioni all’esportazione

- N3.5 – Operazioni non imponibili – a seguito di dichiarazioni d’intento

- N3.6 – Operazioni non imponibili – altre operazioni che non concorrono alla formazione del plafond

- N4 – Operazioni esenti

- N5 – Regime del margine/IVA non esposta in fattura

- N6.1 – Inversione contabile – cessione di rottami e altri materiali di recupero

- N6.2 – Inversione contabile – cessione di oro e argento puro

- N6.3 – Inversione contabile – subappalto nel settore edile

- N6.4 – Inversione contabile – cessione di fabbricati

- N6.5 – Inversione contabile – cessione di telefoni cellulari

- N6.6 – Inversione contabile – cessione di prodotti elettronici

- N6.7 – Inversione contabile – prestazioni comparto edile e settori connessi

- N6.8 – Inversione contabile – operazioni settore energetico

- N6.9 – Inversione contabile – altri casi

- N7 – IVA assolta in altro stato UE (vendite a distanza ex art. 40 commi 3 e 4 e art. 41 comma 1 lett. b), D.L. n. 331/93; prestazione di servizi di telecomunicazioni, tele-radiodiffusione ed elettronici ex art. 7-sexies lett. f), g), DPR n. 633/72 e art. 74-sexies, DPR n. 633/72)

Tipo ritenuta

- RT01 – Ritenuta persone fisiche

- RT02 – Ritenuta persone giuridiche

- RT03 – Contributo INPS

- RT04 – Contributo ENASARCO

- RT05 – Contributo ENPAM

- RT06 – Altro contributo previdenziale

Le modifiche da apportare agli archivi

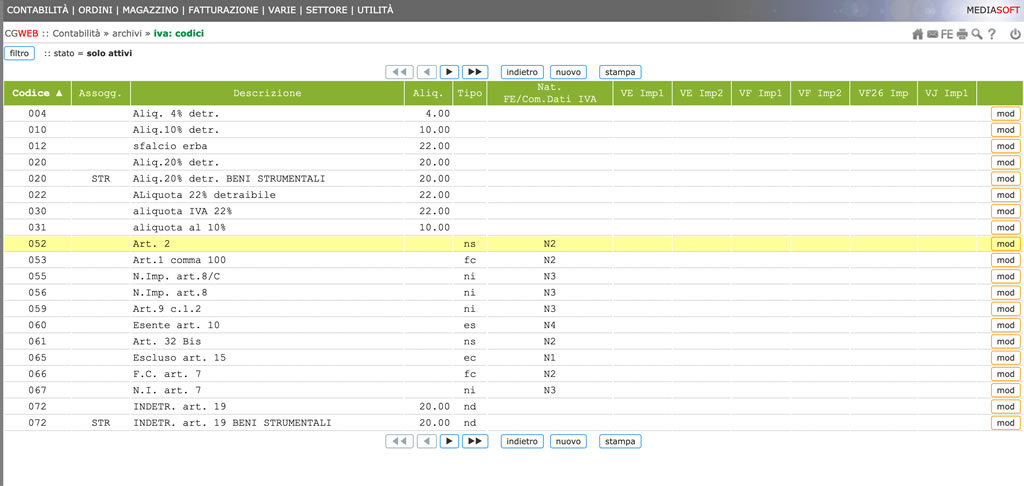

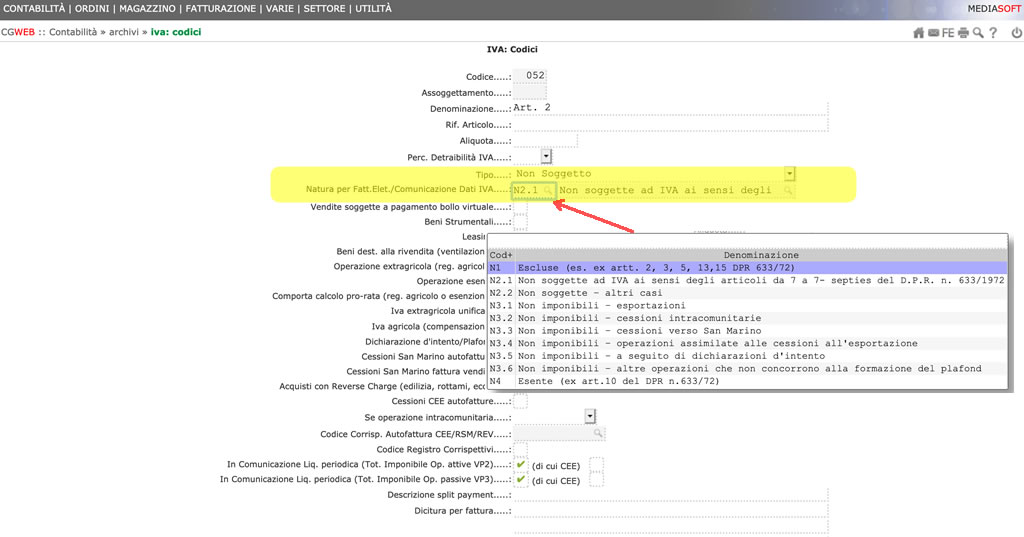

Codici iva

Innanzitutto dobbiamo agire sull’archivio dei codici iva e indicare, per ogni codice utilizzato nei casi di esclusione dell’imposta, la corrispondente Natura Operazione.

Entrando nel codice iva che vogliamo correggere, col pulsante mod, troveremo il campo Natura per Fatt.Elet./Comunicazione Dati IVA; qui selezioniamo (con freccia giù oppure cliccando sulla lente) la natura operazione corrispondente da assegnare a quel codice. Confermiamo con Salva.

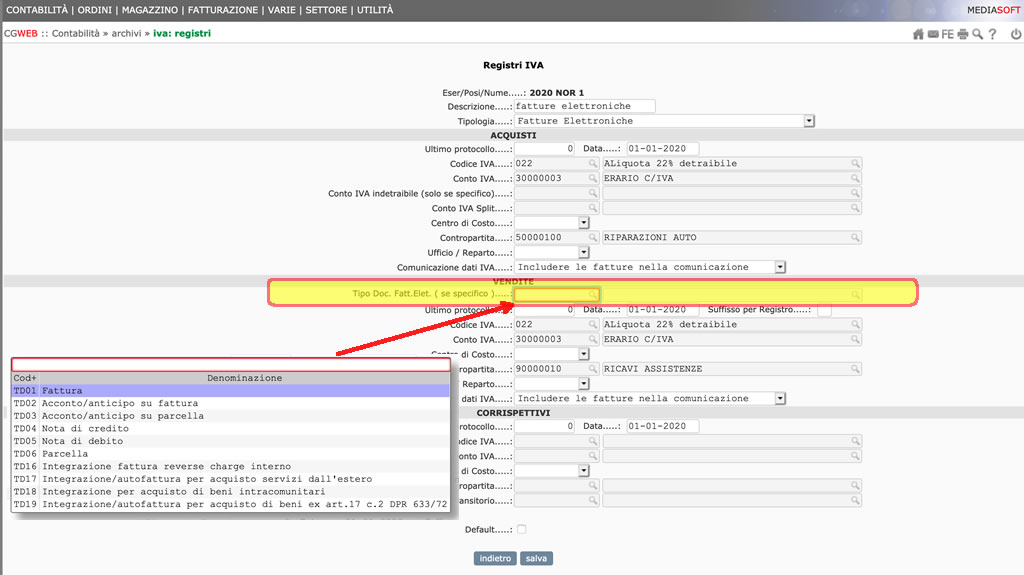

Tipi documento

Una volta sistemati i codici iva, passiamo alle attribuzioni del tipo documento, tenendo presente l’ordine di priorità con cui vengono interpretati in fase di trasmissione al SDI:

- se il tipo documento viene indicato in una fattura (immediata o accompagnatoria) nel file XML risulterà quello

- se non è indicato in fattura, ma è stato inserito nel registro iva vendite ( es. fattura differita TD24 ) nel file XML risulterà quello dei registri iva

- se non è stato specificato né nella fattura né nel registro, verrà indicato di default il generico TD01

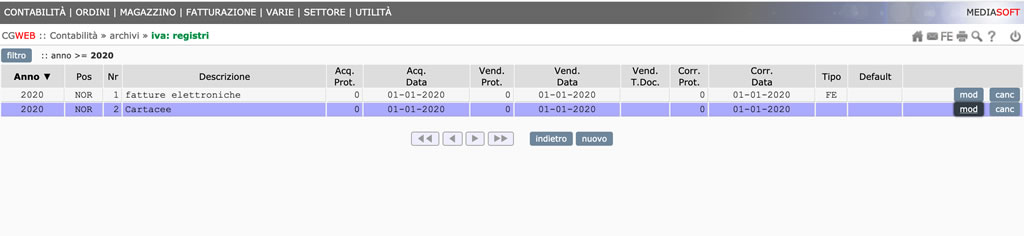

Potremo quindi, a seconda delle specifiche esigenze, indicare un solo tipo documento nei registri iva, oppure attivare più registri iva (ad esempio se prevediamo il caso in cui faremo sia fatture immediate che differite, che fatture per acconto) con tipi documento diversi, oppure cambiarlo di volta in volta nella singola fattura.

Registri iva

Entrando nel registro iva che vogliamo correggere, col pulsante mod, troveremo il campo Tipo Doc. Fatt.Elet. (se specifico); qui selezioniamo (con freccia giù oppure cliccando sulla lente) il tipo documento corrispondente da assegnare a quel registro. Confermiamo con Salva.

Emissione fattura immediata o accompagnatoria

Come abbiamo visto, c’è un ordine di priorità del tipo documento (fattura – registri iva – default) per cui possiamo indicare uno specifico tipo documento (es. TD05 – Nota di debito) direttamente al momento di emissione manuale di una fattura (anche se, ad esempio, abbiamo indicato TD24 nei registri iva). In questo caso avrà la priorità il tipo documento indicato in fattura.

Nella maschera di inserimento fattura immediata troveremo il campo Tipo Doc. Fatt.Elet. (se specifico); qui selezioniamo (con freccia giù oppure cliccando sulla lente) il tipo documento corrispondente da assegnare a quella specifica fattura.

Un caso tipico potrebbe essere una azienda con 4 registri iva (1 per le fatture elettroniche differite, 2 per le elettroniche accompagnatorie, 3 per le autofatture, 4 per le cartacee); in questo caso dovremo indicare nel registro 1 il tipo documento TD24, nel registro 2 TD01, e niente nei registri 3 e 4.

NB E’ sempre possibile, prima dell’invio telematico, correggere il tipo documento di una fattura emessa.

Tempistiche di aggiornamento

Per le fatture datate fino al 31.12.2020 e inviate al SDI entro il 12.01.2021, viene accettato anche il vecchio tracciato.

Ultimo aggiornamento di questa pagina: 29 Dicembre 2020 17:10